Nachricht I published 15 September 2021

Reiner Online-Einkaufskanal aufgrund von COVID stärker von Bauunternehmen genutzt

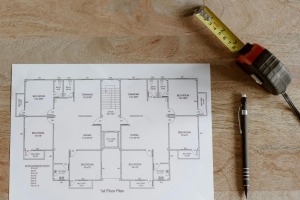

Aus offensichtlichen Gründen gab es während der Pandemie einen massiven Anstieg beim Online-Shopping. Gesundheitsbedenken und geschlossene Geschäfte zwangen die Verbraucher im Wesentlichen dazu, sich von physischen Geschäften fernzuhalten und mehr online einzukaufen. Dies kam den reinen Online-Shops zugute, also Geschäften, die keinen physischen Standort haben und ausschließlich online verkaufen. Diese reinen Online-Anbieter sind nicht nur ein Einkaufskanal für Verbraucher im Allgemeinen, sondern auch für spezifische Berufssegmente wie Auftragnehmer.

Trotzdem sind Auftragnehmer in ihrem Einkauf recht traditionell, und reine Online-Shops haben unter ihnen nie viel Fuß gefasst. Die Frage ist, ob COVID daran etwas verändert hat und ob reine Online-Anbieter während der Pandemie mehr Chancen hatten, einen größeren Anteil am Auftragnehmer-Markt zu gewinnen. Das ist eine der Fragen, die im H1 2021-Bericht des Contractor Monitor von USP Marketing Consultancy beantwortet werden, der sich auf das Einkaufsverhalten von Auftragnehmern aus acht europäischen Ländern konzentriert.

Reine Online-Kanäle wurden häufiger genutzt, haben aber immer noch einen unbedeutenden Marktanteil

Wie bereits erläutert, hat sich das Einkaufsverhalten der Auftragnehmer während der Pandemie allgemein nicht viel verändert. Laut den Auftragnehmern haben sie Einkaufs-Kanäle wie Großhändler, Hersteller oder Baumärkte aufgrund von Corona nicht mehr oder weniger als üblich genutzt. Ein Nettowert von 2 % der Auftragnehmer gab an, dass sie den Baumarkt weniger genutzt haben, was angesichts des geringen Marktanteils von 3 %, der den Baumärkten zugewiesen wird, eher unbedeutend ist.

Reine Online-Shops scheinen hingegen der einzige Einkaufskanal zu sein, bei dem sich der zugewiesene Marktanteil der Auftragnehmer geändert hat. Wie erwartet kauften Auftragnehmer etwas häufiger über reine Online-Shops, wenn auch nur leicht. Ein Nettowert von insgesamt 5 % nutzte diesen Kanal aufgrund von COVID häufiger, was immer noch nicht viel ist, aber einen Anstieg in der konservativen Welt des Auftragnehmerkaufs darstellt.

Das sagt jedoch nichts darüber aus, wie viel mehr sie in Wert von reinen Online-Anbietern gekauft haben. Tatsächlich scheint sich beim Marktanteil seit unserer letzten Messung im Jahr 2018 nicht viel hinsichtlich des reinen Online-Kanals geändert zu haben. Mit einem Marktanteil von nur 2 %, einem noch kleineren Anteil als der von Baumärkten, scheinen reine Online-Shops immer noch ein sehr unbedeutender Einkaufskanal in der konservativen Welt der europäischen Auftragnehmer zu sein.

Länderunterschiede sind jedoch enorm

Bevor man reine Online-Kanäle ganz aufgibt, um seine Waren an Auftragnehmer zu verkaufen, ist es wichtig zu erkennen, dass die europäische Auftragnehmerpopulation groß und vielfältig ist, was zu großen Unterschieden zwischen den Ländern führt. Im Allgemeinen findet sich der größte Markt für reine Online-Anbieter im Vereinigten Königreich, wo 55 % der Auftragnehmer angeben, diesen Kanal zu nutzen. Das ist besonders viel im Vergleich zu Deutschland, wo nur 5 % der Auftragnehmer dasselbe berichten.

Was den Einfluss von COVID auf die Nutzung des reinen Online-Kanals durch Auftragnehmer betrifft, sind die Unterschiede ebenfalls groß. Während der Nettodurchschnitt in Europa nur 5 % betrug, berichteten beispielsweise unglaubliche 18 % der britischen Auftragnehmer, dass sie den reinen Online-Kanal aufgrund von COVID häufiger nutzen. Dennoch führt dieser Anstieg, ähnlich wie beim europäischen Durchschnitt, nicht zu einem signifikanten Wachstum des Marktanteils, der über diesen Kanal im Vereinigten Königreich ausgegeben wird. Trotz des größten Marktes für reine Online-Anbieter bleibt der Marktanteil, den Auftragnehmer ihnen widmen, nur bei 5 %.

Diese Unterschiede zwischen den Ländern, ob groß oder subtil, sind entscheidend, wenn es darum geht, solide Verkaufs- und Marketingstrategien zu entwickeln. Um zu sehen, wie COVID die Nutzung anderer Online- und Offline-Einkaufs- und Informationskanäle durch Auftragnehmer in acht europäischen Ländern beeinflusst hat, verweisen wir Sie auf den H1 2021-Bericht des Contractor Monitor von USP Marketing Consultancy.

Read more

Frische Einblicke erwarten Sie

Unsere neuesten Berichte

Tauchen Sie ein in die neuesten Erkenntnisse aus verschiedenen Marktsegmenten, die Ihnen einen aktuellen Überblick bieten. Entdecken Sie unsere neuesten Berichte, vollgepackt mit aktuellen Daten, Trendanalysen und umfassenden Untersuchungen, die darauf abzielen, Ihnen ein umfassendes Verständnis der derzeitigen Marktdynamik zu vermitteln.

Bau

Heimwerkerbedarf

Installation

Sonderberichte